日本政府は、10年後の電力需要はデータセンター増等により減少から増加へ転換し、脱炭素電源の確保が決定的に重要としている。しかし、米国の主役テキサス州の激増と比べると微増であり、脱炭素電源の確保についても全く様相が異なる。テキサス州は2030年に日本の電力需要を超えるが、既に再エネとバッテリーで供給力を確保している。本論は、日本とテキサス州の違いを解説し、議論に一石を投じたい。

1. 日本はデータセンターでエネルギー需要は増えるのか

世界でデジタル経済の進展にともないデータセンター建設が急速に進んでいる。2022年11月にオープンAIのチャットGPTが販売されて以降、生成AIが注目を集め、データセンター建設に一層拍車がかかるが、一方で計算・冷却を主に電力需要には増加圧力が加わる。デジタルはそれ自身巨大な産業となるが、デジタルサービスを利用することで産業が発達し国益に直結する。データセンター建設が電力需給へどのような影響を及ぼすのか、注目を集めている。

■エネルギー基本計画、データセンター需要増への脱炭素電力供給が焦点に

日本でも大きな議論を呼んでいる。日本の産業・環境・エネルギー戦略を議論するGX実行会議とエネルギー基本計画を議論する基本政策分科会は、5月より審議が始まった。両者は緊密に連携しながら、年度内に取りまとめる予定であるが、「生成AI等が牽引するデータセンター増加にどのように対応するか」が最大の焦点に浮上している。

両会議でこれまでに提示された資料をみると、政府は次のように考えている。

- 生成AI等のデジタル革命が産業競争力に決定的な影響を及ぼす、日本の「擦り合わせ式ものづくり」が通用しなくなる可能性は大きく、自らデジタル産業を興していく必要がある。

- 核となるデータセンターは建設が増加し、電力需要も増加に転じるが、大規模な脱炭素電源開発が命運を握る。

- 脱炭素電源について、再エネはペロブスカイト太陽光や浮体式洋上風力に特に注力、原子力は再稼働や次世代革新炉への建替え、火力はアンモニア・水素・CCUSを推進と多方面で取り組む必要。

この考えは妥当なのか、以下で内外の情勢を基に考察する。

■日本の長期電力需要見通しは微増

日本の電力需要は、毎年1月に電力広域的運営推進機関(OCCTO)が、各送電事業者の情報を基に向こう10年間の電力需要見通しを取りまとめる。2032年を最終年度とする2023年度見通しでは減少するが、2033年を最終年度する2024年度は増加に転じる(図1)。増加の要因については「データセンター、半導体工場の新増設」と解説されるが、大規模な個別事業については2024年に48万kW、2030年には482万kWを織り込んでいる。

図1.今後10年間の最大電力需要見通し(日本)

-減少から増加へ転換するが、伸びは僅か-

増加への転換は目を引くが、しかし大きく増加する様には見えない。近年の最大電力は159.2GW(ギガワット=100万kW、2021年)、161.0GW(2022)、157.2GW(2023)で推移しており、2030年の161.9GWは微増に見える。後述するが、テキサス州のERCOTエリアは73.7GW(2021年)、80.0GW(2022)、85.7GW(2023)と急増してきたが、2030年は152GWが見込まれている。

■容易でない長期電力需要予想

また、基本政策分科会(2024年6月6日)において、5つの研究機関による2050年までの電力需要の見通しが示されたが、数字に大きな乖離があり、2030年見通しは平均で現状(2022年度)を下回る。データセンター需要を明示した機関は3機関にとどまった。AI活用等による省エネ効果は甚大とする見解もあり、データセンターの電力需要予想は容易ではない。

データセンターの立地であるが、2023年時点では関東で64%、関西で24%と大都市圏に集中しており、今後も傾向は基本変わらない見通しである。一方で、電力供給の制約から、脱炭素電源の近接地も有力視されている。政府は「エネルギー調達や地域振興の視点をも踏まえた戦略的な検討が重要」としている。

2. データセンターの主役となるテキサス州は価格機能で脱炭素電力を確保

■世界をリードするアメリカは2030年に電力消費割合5%~9%

次に、デジタル、データセンターで先頭を走る米国の現況について、特に注目されるテキサスを主に解説する。米国はデジタル産業が圧倒的に強い。2024年3月時点で世界のデータセンター数は10,655存在するが、うち2分の1の5381は米国にある。日本の電中研に相当するEPRI(Electric Power Research Institute)は、2024年5月にAIに焦点を当てた米国データセンター分析結果を発表した。以下、それを解説する。

世界のデータ流通量(IPトラフィック)は、2007年の122エクサバイト(10の18乗)から2022年は396エクサバイトに拡大した。米国が先導したのだが、電力需要は省エネ効果により最近まであまり大きくなっていない。図2は、EPRIが試算した電力需要の推移と見通しである。

図2.米国データセンター、電力消費量の推移と見通し(2000~2030年)

-成長は3.7%~15%/年、電力消費割合は4.6~9.1%(2030年)-

データセンターの電力消費量は、インターネット普及、ドットコムブームにより2010年までは着実に増加したが、2010年以降は機器の効率化進展、クラウド普及によるスケールメリット等により伸びは頭打ちで推移した。2020年以降は、クラウドサービス需要増、ビッグデータ解析等により、電力消費量は再び増加基調となった。2022年11月にエヌビディアのチャットGPTが登場し生成AIが脚光を浴びるようになった。2023年は増加し、電力消費全体の4%を占めるとの推計である。

EPRIは、2024年から2030年の電力需要量の増加について「低いlow」(年平均成長率3.7%、チャットGPT登場前の環境)、「緩いmoderate」(5%)、「高いhigh」(10%、マッキンゼー予想)、「さらに高いhigher」(15%、AIアプリの急拡大と効率化の限界)の4つのシナリオにて分析した。電力需要全体に占める割合は、2030年は4.6~9.1%と幅が大きい。4.6%は現状とあまり変わらず、9.1%が前提とする「効率化の限界」は非現実的と考えられる。EPRIは、データセンターが成長していくために①データセンターの効率向上、②データセンター業界と電力業界の緊密な連携、③両業界の連携による長期予想策定、を提言している。

■15州で8割、ヴァージニア州からテキサス州へ主役交代か

EPRIは、州毎の電力需要見通しについても試算する。データセンターの立地は偏りがあり、2023年の電力需要は15州に約8割が集中する。上位5州と年間電力需要(テラワット時)はヴァージニア州(33.9TWh/y)、テキサス州(21.8)、カリフォルニア州(9.3)、イリノイ州(7.5)、オレゴン州(6.4)である。ヴァージニア州とテキサス州が2大拠点であるが、電力需要全体に占める割合はヴァージニア州で25.6%、テキサス州で4.6%と差は大きい。テキサス州は急増しており、また懐が深く伸びが期待できる。

■テキサス州ERCOTエリアの最大電力需要は2030年に152GWへ

ダラス・フォートワース地区を主に急速にデータセンター蓄積が進むテキサス州は受入れ環境が整っており、特に電力供給の面では、急増する電力需要を十分に賄える活発な電源開発が進んでいる。テキサス州の9割の電力需給を管理運営するシステム運用機関ERCOTは「2030年までに最大需要152GWとなるが、全米1の効率的な電力システムと小さい規制で対応できる」(ERCOTのパブロ・ベガスCEO)としている。ERCOTが同州の9割をカバーすることを考えると、152GWは日本全体の量を超える。テキサス州の人口は約3000万人で、日本の1億2500万人の1/4である。

2024年4月23日、ERCOTは、2030年までの運用計画の改定結果を公表した。2023年公表推計に比べて約40GW増加し、152GWになるという衝撃の結果となった。テキサスの電力需要は大規模増加が続いており、ピーク需要を頻繁に更新し、直近の最大需要は2023年夏の85.7GWであるが、昨年の予想では2030年は110GWになるとしていた。これがさらに40GW上方修正されたのである。2021年実績の73.7GWに比べて、すなわち9年間で2倍増となる。

上方修正の理由は、主に産業用需要の増加である。石油ガス産業は輸出向けを含め拡大しているが、掘削・操業に要するエネルギーの電化が進んでいる。多様な産業の集積が続いており、年間30万人にもなる人口増や夏季気温上昇が加わる。最近ではAI・ビッドコインマイニングを含むデータセンター需要が急増している。ダラス地区の送配電事業者Oncorのアレン・ナイCEOは8月6日に「80GWの接続申込みを受けているが、うち59GWはデータセンターである」と語っている。

テキサスは広大な土地、移民を含む豊富な労働力、交通の要衝、多様な産業の存在、低い法人税率そして価格機能を重視する効率的でシンプルなシステムが魅力である。GDPは拡大し続け、一つの国とみなすと現在世界8位に相当する。

■全米で最も効率的な電力システムで電源投資を確保

電力システムは効率的で、全米随一の価格機能と評価されている。発電設備は、発電された量(キロワット時)への対価のみであり容量(キロワット)に対する対価は存在しない。この卸市場取引のみで容量市場は存在しないシステムは「エネルギーオンリーマーケット」と称される。需給に応じて価格が決まり、その価格シグナルで運転・投資そして需要を判断する。市場価格は5分ごとに地域ごと(変電所単位)に変化する。市場価格には送電線の混雑費用も含まれる。また、系統が独立しており連邦政府の規制を受けず、州の意志で機敏にルールを設定・変更できる。

この機能的なシステムの下で、その時々で最も競争力のある電源開発が実行されてきた。2000年以降を見ると、ガス火力→風力→太陽光→太陽光と蓄電設備と移ってきている。太陽光と蓄電設備の導入は、政策主導のカリフォルニア州が断然トップであったが、2023年に太陽光が今年は蓄電設備が年間導入量でテキサス州が1位になる。風力は長年断トツで全米1位である。

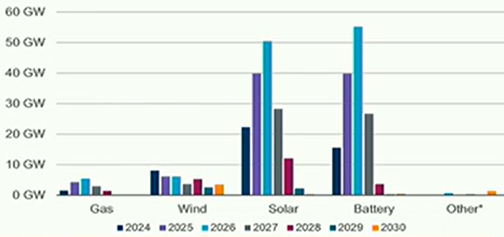

■電源開発は2030年までに350GW、再エネ・バッテリーで95%

さて、近年電力需要が急増し、さらに9年間(2022~2030年)で倍増する需要を独立系統で賄えるのであろうか。答えはイエスである。図3は、ERCOTが公表する電源開発状況を示している。2024年3月末時点における2024年から2030年までの系統接続申し込み状況であり、合計で1775件存在する。電源別には太陽光155GW、バッテリー141GW、風力35GW、ガス15GWであり合計約350GWに達する。太陽光とバッテリーで多くを占め、両者は年展開もほぼパラレルで推移する。

図3.ERCOT電源別系統接続見通し(2024~30年、2024年3月末)

-合計1775件、太陽光155GW、バッテリー141GW、風力35GW、ガス15GW -

ERCOTは、驚愕の需要増に対する供給力確保に自信をみせる。時々刻々場所ごとに変化する価格シグナルを参考に、発電事業者はどこにどの発電設備を作ったらいいか自身で判断できる。これはデータセンター等の大規模需要家にも重要なシグナルを提供する。ERCOTでは、接続手続きも容易で所要期間は短い。大規模需要と発電の接続に要する期間は6~12カ月と他州に比べてかなり短い。太陽光、バッテリーは計画から運転開始までの期間(リードタイム)が短くデータセンター等の急増するグリーン需要に対応しやすい。大規模火力とくに原子力はリードタイムが長く、タイミングを失する懸念がある。

最後に:2030年に日本を超えるテキサスのダイナミズムから日本を俯瞰する

■米国でもデータセンターの電力需要見通しは不透明

米国では、産業の国内回帰、電化志向、EV普及そしてデータセンター建設により系統接続申し込みが増加している。送電線不足や許認可取得の長期化により、供給力が確保できるか、一般電力消費者の利益を損なわないか懸念が生じている。データセンターの電力需要に関しては、EPRIが2030年までの見通しを発表したが、省エネ技術の見通し如何により不透明だとして、複数のシナリオを想定する。また、テキサス州がリードすることを示唆する。

■9年間で需要倍増のテキサスは再エネ・バッテリーで供給

テキサス州では、同州の9割を管轄する市場・系統運用機関ERCOTは、2030年に最大需要152GWを見込むが、これは2022年の2倍強で、州としては日本を超える。産業成長と電化志向・人口増が背景にあるが、データセンター関連の接続申し込みも増えている。全米随一の価格機能を誇る電力システムが需給両面で評価されている。電源は、接続申し込み合計で約350GWに上り、太陽光155GW、風力35GWそしてバッテリー141GWで95%を占め、脱炭素供給力は既に確保できている。

■「微増」見通しの日本は、脱炭素は排出削減の基本に立ち帰るべき

日本は、長期電力需要見通しについてデータセンター・半導体を主に前年の減少予想から増加予想へ転換したが、最大需要は2030年で161GWと微増に留まる。一方で再エネ、原子力、火力の全方位的な脱炭素電源開発が最重要課題と強調している。政府も指摘しているが、日本はデジタル産業発展そしてそれを支える脱炭素電源整備は遅れた。脱炭素は、排出削減への本気度や再エネ推進に関し後塵を拝してきたツケが回っており、この総括が必要である。需要微増に対して脱炭素技術総動員が必要なのか、商業化まで時間を要する革新原発建設やアンモニア火力等に注力することが合理的なのか、疑念が拭えない。データセンター需要への脱炭素対応が喫緊の課題だとしても、技術プルーブンでリードタイムの短い再エネ・バッテリーが主役となるべきであろう。

日本とかなり様相が異なるが、テキサス州ERCOT市場の躍進は米国でも大きな注目を集めている。日本政府が「脱炭素電源の確保は死活問題」とするが、既に再エネ・バッテリーで確保している。見習うべき点は多々ある。

|

|---|